レイ・ダリオ(Ray Dalio)は世界有数のヘッジファンド・ブリッジウォーターを率いる凄腕マネージャー。もしかしたら世界一の大富豪なんじゃと言われてる人です。

彼の経済論は非常に英米的というかドライでシンプルかつ明快です。簡単にいえば、すべての景気循環はクレジット(貸す借りるの相対取引)の動きが作り出すという因果論です。

実はダリオさん、瞑想は無茶苦茶大事な経験と仰っていて、瞑想を通じて「世の実相」を掴まれたようです。「仏道をならふといふは、自己をならふなり。自己をならふというは、自己をわするるなり。」といった道元禅師の教えに接近しています。ダリオさんは市場における「自己をならう」ことで己を知り、人間の欲や心理の作り出す無数の迷彩を知ることで「自己をわすれ」、相場の達人の域に達されたようです。

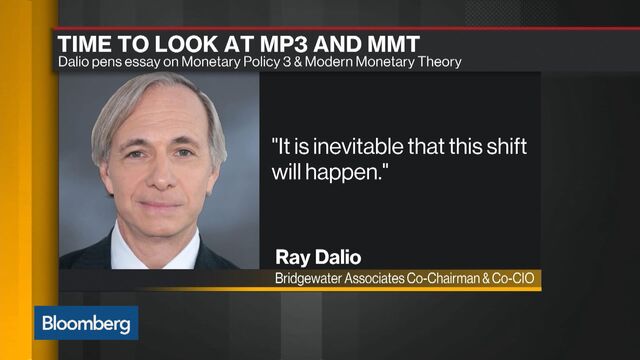

今回は拡大版格言記事としてダリオさんが無料公開されているMMTとMP3に関する文章のエッセンスをご紹介します。彼の議論を通じて、いまなぜMMTがにわかに注目されだしたのかわかる仕掛けになっています。

関連記事

なぜいまMMTなのか?

※本稿はダリオさんの以下の公開資料を参考にしています。

https://www.economicprinciples.org/downloads/MMT_%20MP3_MK.pdf

MMT(Modern Monetary Theory)って何?

簡単にいえば、

インフレ率を一定の範囲に制御できれば、自国通貨建ての国の借金はいくらしても問題ない。

という考え方です。この考え方の下に、金融政策と財政政策をどう打つか、その組み合わせやターゲットは各国の当局に委ねられます。2つの組み合わせ方は無数ともいえるバリエーションがあるので、単純なようで奥が深いのです。

利子の否定

MMTには大事な前提があって「ゼロ金利」じゃないとうまく機能しないとされています。利子は貸し手のインセンティブとして近代経済の成長モデルを支えてきたのですから、ある意味、MMTはその否定の上に成り立っています。伝統的経済政策の批判的乗り越えが目指されているといっていいでしょう。

その意味で、ゼロ金利を維持しているいまのEUと日本はMMTにとってうってつけの環境です。唯一アメリカだけが金利をふたたび下げる余地をカードとして持ち、微妙な対比をつくっています。

そうなるとMMTのハードルは日本の為政者のマインド、経済的洞察力の有無になってきます。デフレ下で消費税を上げるという、誰も有効性を実証していない(できるはずもない)トンデモ経済政策を断行しようとしている某Z省にとって、MMTは目の上のタンコブのような理論でしょうが(なので、さっそくトンデモのレッテル貼りを試みたようですが)、財務省自身、「自国建て国債でデフォルトすることはない(きりっ)」と世界に向かって啖呵を切っており、事実上、MMTの正しさを認めているのです。

欧米がMMTになびけば早晩日本も追従せざるを得ないのですから、消費税増税という悪手だけは自重してほしいものです・・・

MP3の準備:次なる経済危機への準備

最近生まれたわけでもないのに、にわかにメディアに取り上げられ始めたMMT。なぜいまMMTなのでしょうか?

その背景を推測するためにはレイ・ダリオの客観的な経済議論が役立ちます。結論を先に書けば、おそらく数年後に襲ってくるだろう「新たな経済危機」に対処する準備を当局(ならびにその周辺の知識人層)が始めている、ということです。

MPって何?

リーマンショック以降の金融政策の動きを振り返るために、レイ・ダリオはMP1、MP2、MP3という区分けをしています(ちなみにMPはMonetary Policyの略語)。

- MP1: Interest rate cut・・・金利引き下げ⇒ゼロ金利政策(実施済み)

- MP2: QE・・・量的金融緩和(実施済み)

- MP3: Coordinated combination of MP and Fiscal Policy・・・財政出動と金融政策の弾力的併用(未実施)

MP1はMP3実施の前提となるゼロ金利の土壌(利払い負担減)を準備する段階、MP2は「すでに資産をもっている層の資産を増やす」ことで経済の「上流」に活を入れる段階。ここまでが現状です。そして将来はMP3の実施。MP1、MP2で蚊帳の外に置かれていた経済の「中下流」にテコ入れする段階ということになります。

金持ち優遇から中流以下の底上げへ

まあ、簡単にいうと、これまでの金融政策は富裕層を利するもので庶民には無縁だったということです。そのため庶民はどんどん疲弊し、社会情勢が悪化しました。企業は人件費の抑制ばかりに目を奪われ、自分で自分の首を絞め始めています。

そういうことを続けていると、経済成長のエンジンである「生産力の増大」に悪影響が及んで、経済はふたたび危機的な状況に陥りかねません。現代の経済は「クレジット命」であり、負債の創造によって延命し続けています。もし景気が後退して負債の返済が滞り、みなが借入れに及び腰になると、新たなマネー発行ができず、経済のパイ全体がしぼんでしまいます。

ある程度の短期的景気変動は仕方ないとしても、これまでの「持てる者」と「持たざる者」の格差拡大を放置(奨励)し続けるのは、世界経済全体にとって得策ではありません。この状況で経済の担い手がエンストを起こさせれば、成長エンジンは止まってしまい、「持てる者」にとっても不都合です。少なくても為政者(金融覇権が極まった現代では、必ずしも政治家を意味しません)のなかでそのような認識がコンセンサスになりつつあるのではないでしょうか。だからこそ最近の「MMT推し」キャンペーンが始まったのです。

その証拠に、リーマンショックを境に新自由主義的な主張が後退し(いまやトリクルダウンなんて竹中平蔵でも口にしません、いや、できません)、ここ数年、世界的に政治的ポピュリズムやベーシックインカムの議論が台頭してきています。為政者がそれを許している以上、すでに時代は変わり、「次なる経済危機」対策の準備に移ったと見ていいでしょう。MP3はこれまで封印してきた「財政出動と金融政策の連携」という伝家の宝刀を抜いて景気浮揚効果を狙いますので、MMTはそのときのための理論武装なのです。

それでも消費税増税?

世界三大準備通貨USドル、ユーロ、日本円の発行権をもつアメリカ、EU、日本の責任は重く、いざ危機が起これば「政策的協調」を実現しなければなりませんが、世情に疎い(?)我が国の為政者の間では消費税増税賛成派がいまだに力をふるっているわけです。

これを粉砕する「世論」がそろそろ湧き出てくる頃なのですが、どうなるでしょうか?令和開始後の相場のグダグダぶりを見ていると、オリンピックを前に日経平均はすでに「アンチ増税モード」の催促相場に入っている感じですが・・・

ダリオの経済因果論:クレジットの重要性

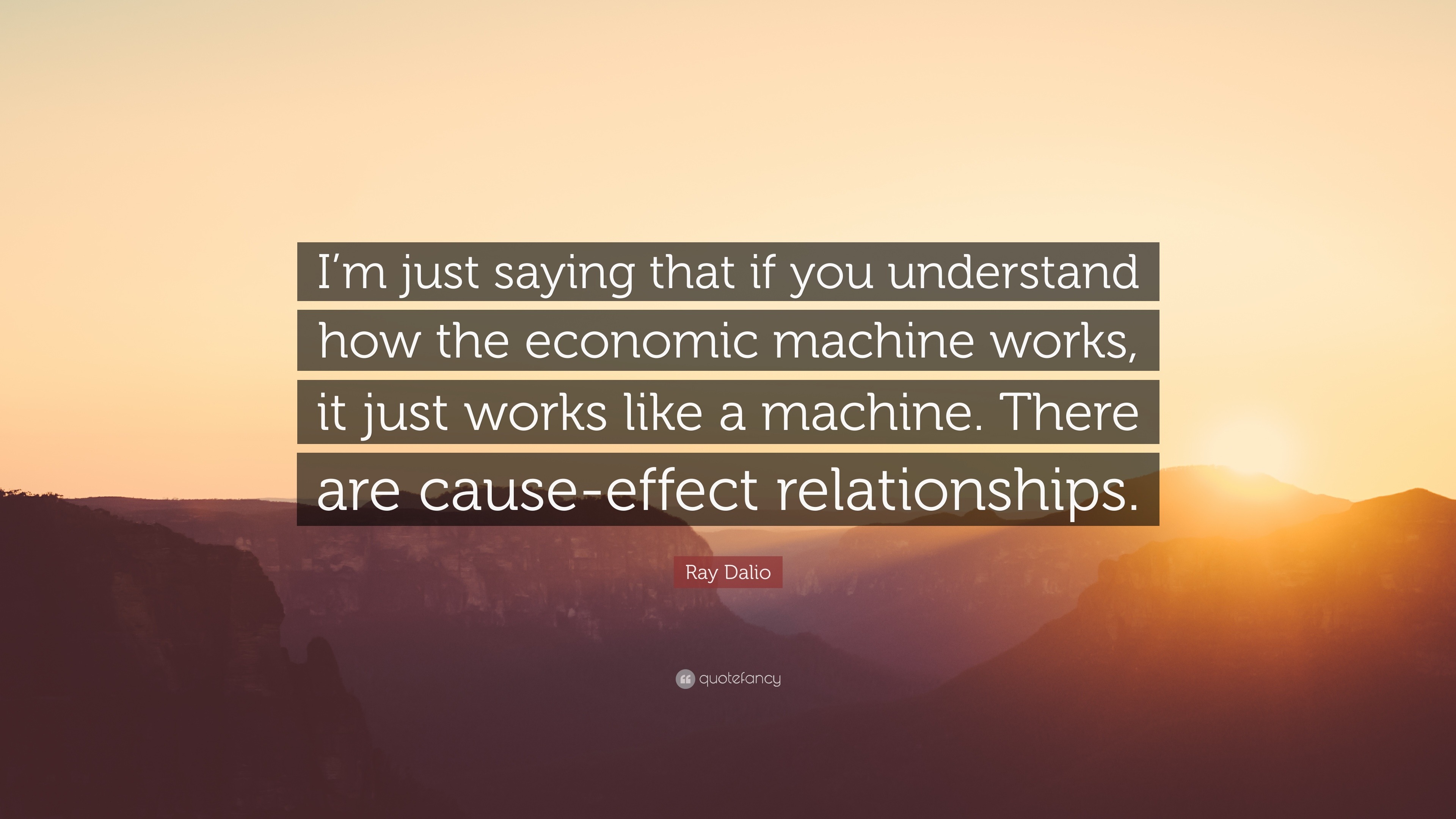

レイダリオの名言として、取り上げたいのは、

Because we borrow, we have cycles.(借金をするから景気は循環する)

という経済の本質を端的についたステートメントです。

レイ・ダリオの経済循環論

彼の経済論はシンプルで、経済は因果律(cause-effect relationships)に従って機械的に循環を繰り返しているというものです。そのため、次に何が起こるかはある程度予測可能だといいます。そう見えないのは、短期的な経済循環は見えやすいけれど、長期的な経済循環は見えにくいせいだというのです。

2つのお金

では、因果律の因果は何が引き起こしているかと言えば、人々の取引(広義のトランザクション)です。トランザクションはお金の交換です。売り手と買い手の世界と、貸し手と借り手の世界。この2つ同時並行で経済の因果律を支配し、経済の波をつくりだしています。

経済はシンプルに見ると、キャッシュとクレジットという2つのお金の流れですべて説明がつきます。そして現代の経済を支配しているのはクレジットなのです(実際、全発行貨幣の97%はクレジットで、キャッシュは残りの3%に過ぎません)。大は国の国債発行から小は庶民のローンに至るまで、あらゆる人間関係の基礎、社会関係の基礎はクレジット(お金の貸し借り)に規定されている、といっても過言はありません。

借金できることが国のステータス

ある国がどれだけ借金をつくって平気かによって、その国の総支出(Total Spending、キャッシュ+クレジットの総量)が決まります。総支出が伸びれば伸びるだけ、その国の経済は成長します(金融主体の経済なので一般国民には成長のおこぼれぐらいしか回ってきませんが)。

クレジットが成長のテコとなった現代では、つつがなく(返済が滞らず)クレジットを発行できる国が信用されます。つまり1000兆円を超える「国の借金」があっても平気な日本ほどの強国は他にありません。だからこそ基本的に「円は高い」のです。

むしろ問題は、そもそもそういう強国をつくりあげた「生産能力の拡大」に投資を渋っている日本の現状です(この点については、日本人の歴史や感性に根差す深い理由があると見ていますが、その点についてはいまは触れません)。

景気循環=債務循環

クレジットは貸す側から見れば「信用」ですが、借りる側から見れば「借金」です。credit=debtという等式が成り立ちます。

借りたお金を元手にうまく経済が回り、借金の返済が順調に進んでいるうちは好景気が続くのですが、やがて人間は図に乗り、返せないお金まで借りるようになります。そして返済が滞るようになると経済は停滞し始め、最悪の場合、日本のバブル崩壊やリーマンショックのような悲惨な「クレジットの強制的清算」が行われ、多くの無関係の人たちをも巻き込みます。

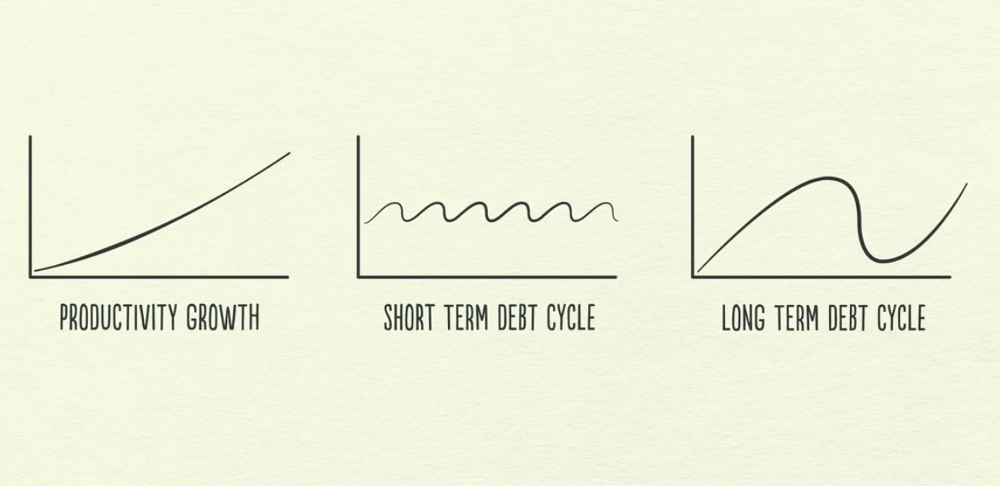

ダリオは経済の基本コンポーネントは次の3つだと言っています。

- 根幹にあるのは「生産能力の拡大」(Productivity Growth)。クレジット(融資)により会社や個人の経済規模が成長することを意味します。経済全体のパイを大きくするのは、会社や個人の生産能力が向上するからなんですね。

- 次の2つはどちらもクレジットに関わるもので、短期的な債務循環(Short Term Debt Cycle)と長期の債務循環(Long Term Debt Cycle)です。

- 債務循環とはクレジット(借金)の返済期限と利払い負担が引き起こす景気の波です。みながせっせと返済に励んでいるときは景気が悪くなり、みながお金を借りまくっているときはおこぼれを含めて市場は活気づきます。これが数年単位(短期)と数十年単位(長期)で起こるようになっている、というわけです。

景気循環はクレジットの流れを金融の外側に写しだす鏡

このような債務循環は、金融の外側から見れば次のような景気循環に見えるわけです。

図内で右肩上がりの直線(Growth Trend)は、ダリオの「生産能力の増大」のことです。これが横ばいや右肩下がりだと、そもそも債務循環や景気循環を論じる意味が薄れてしまいます。

MMTは次の景気の底(Trough)で金融政策と財政出動のベストミックスを探る試みの土台となる理屈なわけです。というのも、金融政策と財政出動を併用する際には、これといった決まりはなく、無数ともいえるバリエーションが存在するので、下手を打てば効果があがりません。

もうひとつの格言

概して人生はその人に値するものを与えるのであって、その人の望むものを与えるのではない。自分が望むことを実現するには、実現に必要なことは何かを認識し、行動に移すことだ。その際、己の決断には全面的な責任を負うしかない。